Han salido Trump y Netanyahu a celebrar la gran victoria de Israel y la estabilidad y la paz duradera que ha proporcionado. Alguno habrá que, a base de telediarios, se ha podido llegar a creer esto. Sin entrar a valorar qué bando ha conseguido destruir más edificios, las consecuencias inmediatas de este alto el fuego son para mí muy evidentes:

-

Irán se ha quedado con el control de todo el Golfo Pérsico, especialmente del Estrecho de Ormuz, el punto sensible del comercio de petróleo. Unas 20 bases militares tiene todavía EEUU en esa zona, y su misión principal en las últimas décadas siempre ha sido evitar precisamente esto, que Irán controle ese estrecho. Ha habido una clara retirada, Irán ha bombardeado la base de Al Udeid, en Qatar, y no parece que hiriese a nadie ni que haya habido respuesta. La idea de una evacuación de las bases para evitar que les tiren bombas no parece muy imperial ni victoriosa. Se sabe también que han estado suplicando intermediación a China para que Irán no cierre el estrecho.

-

Irán ha conseguido el apoyo explícito militar de Rusia, Pakistán y Corea del Norte, aparte del apoyo político de China. Los tres primeros han dicho claramente que le van a dar bombas nucleares para que se pueda defender si viene el caso. Esto no es una situación en la que el "régimen de los ayatolás" es desarmado y aislado por las fuerzas occidentales.

-

Otra cuestión muy interesante ha sido la pérdida de aliados por parte de Israel. La Unión Europea está claramente al margen del asunto y EEUU está empezando a tener un debate interno muy serio sobre la influencia e infiltración del lobby sionista en su sistema político. Trump ha hecho críticas explícitas y directas a Israel y pienso que maniobra para ir retirándole apoyo. El paripé de los bombardeos de las bases nucleares de Irán, que pienso que han sido inocuos y estaban totalmente pactados previamente, a lo que lleva es a engañar a Netanyahu para que se calme un poco sin que EEUU tenga que entrar directamente en el conflicto. Netanyahu sabe que sin la intervención de EEUU está totalmente perdido, pero no puede tampoco poner en duda las palabras de Trump. Sí que puede poner a su lobby a hacerle fuertes críticas, como las que han salido en periódicos de máximo prestigio.

-

Se han activado aún más los otros "socios" de Irán: hutíes, talibán, Hezbolá o milicias sirias. Esta gente es clave para Irán, porque hace los ataques sin romper el alto el fuego. Más a largo plazo, van a tener una fuerte influencia cuando haya que entrar por tierra.

-

Israel ha sido destruido económicamente. Se cifra en algo más de medio billón de dólares el coste de los destrozos, y eso es más de un PIB. Además, habrá problemas para retomar la actividad por la situación de muchas infraestructuras.

-

Irán ha anunciado ya que suspende su cooperación con la OIEA, a la que acusa de haber pasado información a Israel. Esto deja a Irán suelto para acabar su programa nuclear sin tener que dar explicaciones a nadie. Se supone que los primeros bombardeos israelís estuvieron motivados por ese supuesto programa, ahora la situación será más clara: no hay que dar explicaciones a nadie, el apoyo de Rusia y Corea del Norte asegura los conocimientos técnicos y si Israel quiere parar ese desarrollo puede intentar otro bombardeo si tiene huevos.

-

Toda la infiltración de El Mossad y la CIA en Irán está siendo purgada y acabará en ejecuciones. Son casi mil los que ya se han detenido, y puede que la cifra aumente. Ya no va a ser tan fácil saber lo que hace Irán, van a tener mucho más cuidado.

Con todo esto, lo que se ve a futuro, cuando acabe esta tregua, es a un Irán con el arsenal nuclear ya preparado y una estrategia bien clara: Rusia le da el apoyo tecnológico y de estrategia militar, China le presta su capacidad de fabricación y las diversas milicias le prestan efectivos humanos. Israel no puede parar esto de ninguna manera. Es también posible que le entre Egipto por el sur, que también le tiene ganas, y no es descartable que se sume Erdogán, que va haciendo declaraciones. De victoria israelí nada de nada, Irán ha metido todos los goles y el otro ha visto sus ciudades bombardeadas sin piedad, con su población refugiada en los sótanos y de cara al hambre.

Enlace permanenteEstá la situación complicándose mucho para el estado de Israel. No sólo Irán ha intensificado los bombardeos frente a una "cúpula de hierro" ya agotada, sino que parece claro que Trump no va a intervenir.

El coronel retirado Daniel Davis entrevistó hace dos días al coronel Douglas Macgregor, un peso pesado del ejército de los EEUU. Mcgregor ha sido asesor del Secretary of Defense, es decir, el ministro de defensa norteamericano, durante el primer mandato de Trump. Ahora Macgregor está también retirado, y por ese motivo puede hablar libremente. No os perdáis la entrevista, porque lo explica todo muy bien en un cuarto de hora:

-

Entre medios corruptos, asesores deshonestos y militares de alto rango, se está llevando a creer a Trump que la situación se resolvería rápido. Se están fabricando las habituales falacias de que el pueblo de Irán quiere que caiga el "dictador", que las milicias opositoras tomarían rápidamente el poder, que el régimen de los ayatolás se rendiría ante un bombardeo.

-

La guerra es abierta y clara, y no va a parar hasta que Irán o Israel sean completamente destruidos.

-

En el momento en el que EEUU intervenga de algún modo, las bases militares estadounidenses alrededor del Golfo Pérsico, que suman más de 40.000 soldados, serían objetivos de ataque con los misiles supersónicos.

-

La flota naval de EEUU, incluyendo los famosos portaaviones USS Nimitz, USS Dwight D. Eisenhower y USS Gerald R. Ford, no tiene medios de defensa frente a esos misiles y sería destruida. Esto dejaría también a los famosos F-35 sin acceso a la zona.

-

No se tiene que descartar que entre misiles y drones puedan alcanzar territorio de los EEUU.

-

Matar a la cúpula militar de un ejército en una guerra muchas veces lo que hace es cambiar militares viejos de cuartel por militares más jóvenes y motivados.

-

El mundo está empezando a apoyar a Irán. EEUU está muy desprestigiado por haber apoyado el régimen genocida de Israel.

-

Irán tiene un arsenal prácticamente inagotable de la tecnología de misiles más precisa que existe en el mundo. Nada de esto existía en las invasiones de Irak.

-

Por cada misil que lanza Irán, las defensas de la "cúpula de hierro" tienen que lanzar dos o tres misiles de interceptación, y por eso se han acabado ya. Lockheed Martin y Raytheon le han mandado a Israel lo que tienen, pero no están produciendo 24/7 en economía de guerra y la producción de esos misiles es lenta.

-

Israel ha empezado una guerra que no tiene posibilidades de ganar y que está perdiendo, y por eso está llamando a Trump pidiendo que los salve. Y Trump está escuchando a los sospechosos habituales en el medio The Hill o en el Pentágono, retirados o en activo, o en los medios de mayor audiencia, diciendo que los iraníes son débiles, que no pueden aguantar, que los pueden hacer polvo, que los pueden someter, que tirarán las bombas de trece toneladas y no podrán hacer nada. Esto no va a pasar. No va a funcionar.

Y yo voy a añadir algo más: es imposible que Irán no tenga armas nucleares ya. El Organismo Internacional de Energía Atómica (OIEA) ha publicado que Irán tiene 409 kilos de uranio enriquecido al 60% y que en dos semanas podría tener ese uranio enriquecido al 90% y sólo tendría que colocar unos 42 kg. de ese material en cada misil y tendría diez bombas como la Little Boy de Hiroshima. ¿Alguien se cree que Irán no ha acelerado el enriquecimiento de uranio en estos días? Irán no es ya un país invadible y pisoteable como Irak en 2003. Tampoco puede Israel ni pensar en acogerse al "comodín" nuclear, la guerra va a ser convencional y, a partir de un punto, habrá una entrada por tierra.

La guerra que yo me imagino para los próximos años va a ser parecida a la de Ucrania, pero con una diferencia: en lugar de haber una potencia por un lado y un país proxy por el otro, lo que habrá serán dos países proxy: Israel con armas y tecnología norteamericanas e Irán con armas y tecnología rusas y chinas. Yo pienso que Israel no va a tener nada que hacer y va a acabar convirtiéndose en la República Islámica de Palestina, con toda su población actual de judíos repartida en una diáspora por todos los países occidentales, cuando no exterminada antes de poder salir. Irán acabará pasando sus tropas por Irak y Siria, o las transportará por aire hasta El Líbano, acumulará primero fuerzas en las fronteras, como hizo Putin en 2022, y luego pasará para abajo.

Actualización:

Según este vídeo, las bases militares norteamericanas del Golfo Pérsico habrían sido ya evacuadas completamente con la ayuda de los barcos de guerra que Trump ha enviado allí. No queda claro si esos barcos sirven de amenaza para Irán o para escoltar la retirada. Yo pienso que lo más probable es lo segundo.

Es probable que estéis siguiendo el conflicto entre Irán e Israel y os cueste comprender lo que está ocurriendo, entre tanta desinformación pública y periodismo basura. Os voy a poner aquí lo que he venido a concluir después de indagar por los canales de YouTube.

-

Israel en la vida se esperaba que Irán le pudiese tirar los misiles en sus ciudades libremente. Toda su estrategia de acoso, abuso y genocidio se apoyaba en la seguridad de su llamada "cúpula de hierro", a modo de Muros de Constantinopla. Ese armamento defensivo está siendo superado por misiles supersónicos e inteligentes, que saben esquivar, y también por algún tipo de intervención en su software. Por más censura que hayan aplicado en los medios, por más periodistas basura que sigan manipulando, la realidad es que Israel está siendo bombardeado masivamente. Irán ha reventado incluso la sede de El Mossad, junto con la refinería petrolífera más importante del país y varias de las mayores bases militares. Israel también le ha hecho mucho daño a Irán, pero Irán es un país diez veces más grande.

-

Parece claro que hay implicada tecnología rusa. Pienso que muchos de esos misiles supersónicos que lanza Irán son rusos e incluso están siendo operados por rusos en suelo iraní.

-

Irán no es un loco que está solo. Aparte del apoyo obvio de Rusia, Pakistán ha dicho que apoyará a Irán por "todos los medios". Y, en el caso de Pakistán, "todos" los medios incluyen armas nucleares. China muestra de momento una actitud conciliadora, pero su interés está del lado de Irán y contra EEUU.

-

Un aspecto que se está dejando fuera y que puede ser importante es el de la religión. El Ayatolá es el líder de toda la tendencia chiíta del Islam, y esa tendencia incluye todo Irán, el 60%-65% de Irak y el 20%-25% de Pakistán, además de la amplia mayoría de Azerbaiyán y Baréin. En total, unos 300 millones de personas. La idea que tiene Netanyahu de asesinar a Ali Jamenei es como pensar que alguien puede bombardear el Vaticano y matar al Papa sin que los otros países europeos entren en el conflicto. Al final, la Guerra Santa acabará llegando, y esto es lo que probablemente busque Netanyahu, una escalada global.

-

EEUU se cree más fuerte de lo que realmente es. No sólo su tecnología está siendo superada, sino que ignora su limitada capacidad bélica. Consideremos, por ejemplo, un país como Pakistán: una población total de 247 millones de habitantes, pero 100 de ellos en edad militar. EEUU tiene el doble de población que Pakistán, pero también 100 millones en edad militar. ¿Cuál de los dos ganaría en un conflicto? Dirá alguien que EEUU, porque tiene mejor tecnología, pero hemos visto en la Guerra de Ucrania que la tecnología y el armamento los ceden otros, mientras que la guerra la gana el último que mantiene a sus soldados en pie. Como decían los Aliados de la Humanidad: la tecnología se compra o se copia, mientras que la cohesión, la convicción y la adhesión a una idea son la verdadera fuerza. EEUU, con una sociedad envejecida, dividida y afeminada, no puede ni con Pakistán, no digamos ya con un gigante como China, que multiplica por más de cuatro su población en edad militar.

-

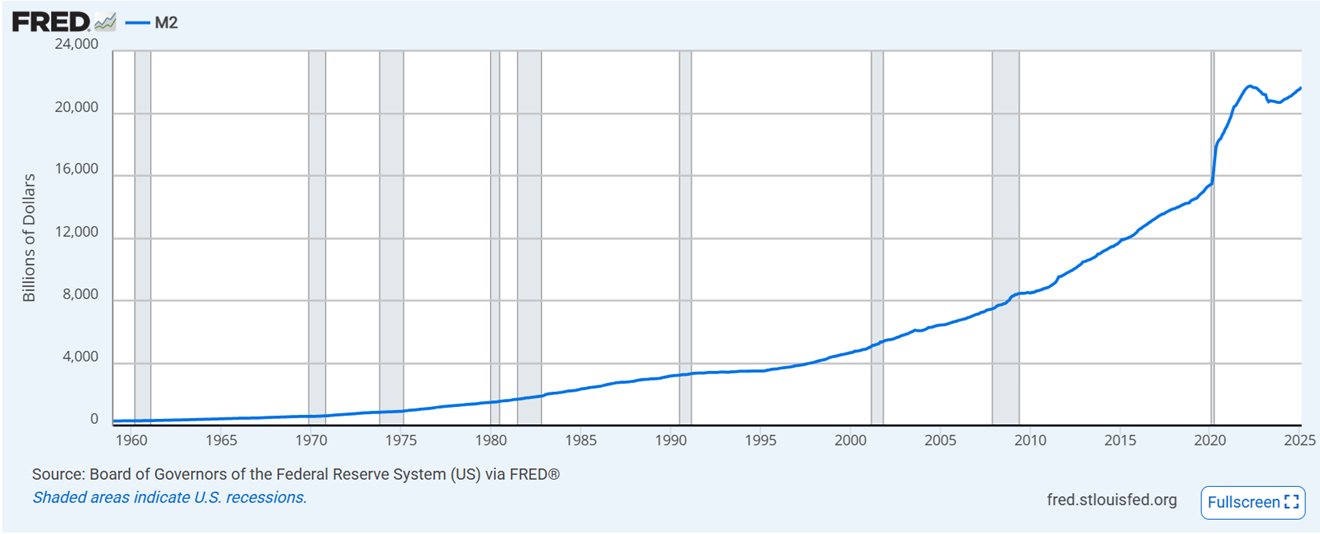

Y esto me lleva a otra conclusión: lo que aquí estamos viendo es el fin de Bretton Woods. El bloque asiático ha detectado la debilidad de EEUU, lo ha visto salir de Afganistán, lo está viendo inhibirse en Ucrania, y esto lo lleva a querer disputar la supremacía. Irán ha comenzado a preparar abiertamente la bomba nuclear, y con esto ha provocado la intervención de Israel.

-

Lo que vamos a ver en los próximos días es la verdadera composición de la plutocracia estadounidense. Desde un punto de vista racional, si se piensa en los intereses del pueblo de EEUU, es obvio que se debe parar a Israel y obligarlo a llegar a acuerdos, pero el componente judío en esa plutocracia puede llevar al país al desastre, como le ocurrió a la Alemania de Guillermo II, el amigo de los Kaiserjuden.

-

El estado de Israel, como subproducto de Bretton Woods, afronta un difícil futuro. Sin la tutela del amigo americano, este enclave problemático será suprimido.

-

Europa está haciendo bien en quedarse al margen. Israel es un mal amigo y EEUU está en declive. Yo espero que, después de habernos "acusado" de venderle coches y decir que va a invadir Groenlandia, no vaya a venir Trump a pedir ayuda para una guerra mundial. Nosotros tenemos aquí que armarnos hasta los dientes, afianzar nuestra posición y decirle a Trump que se lleve las bases. No queremos nada con nadie, ni guerras ni tratados para entrar en bloques. También tenemos que evitar que una posible diáspora posterior a la caída de Israel nos llene los países de gente que sólo busque parasitar y aprovecharse.

-

Martín Varsavsky, que ha apoyado en las televisiones el genocidio de Gaza, ya tiene desde hace algo más de un año preparado en el interior de Argentina un refugio para la guerra nuclear, para salvarse él y sus congéneres. Ésa es su mentalidad.

Hace casi tres meses publiqué un comentario sobre una extraña visión que tuve durante una de mis meditaciones. Fue algo realmente impactante, no me había pasado nunca. Leed todo el artículo, porque la descripción que hago es muy detallada.

En el primer momento, mi hipótesis era que se trataba de una pleyadiana azul, de la estirpe de Aridif, los pleyadianos primitivos. Cierto es que los ojos me parecieron un poco raros, demasiado grandes, pero la cosa se quedó ahí.

Pasadas varias semanas, me interesé por el canal de Patreon de Karen Bell, porque a mí me han llegado varias veces mensajes y señales de que mi origen álmico es andromedano. En ese canal de Patreon enseguida encontré una entrevista que le había hecho una tal Mekaiela Rey a Sarai, la entidad andromedana que canaliza Karen Bell.

En el minuto 6:50, Sarai dice:

"Nuestros ojos son muy grandes, mucho más grandes que los vuestros, y se asientan en un ángulo, un ojo almendrado que se asienta en un ángulo. Aparentamos ser casi un cruce entre lo que vosotros describiríais como nórdicos y esta emanación azul".

Y ahí sí que lo clavó, la descripción corresponde exactamente a la que yo había llamado Mrs. Blue. Entonces, se trataba de una andromedana 12D, el top de los humanoides. Me quedé tan intrigado que aumenté mi abono al Patreon de Karen Bell para poder participar en una sesión de preguntas y respuestas en directo. Esa sesión tuvo lugar el sábado pasado a las 16:00 hora española.

Mi pregunta para Sarai fue la siguiente:

Hola Sarai, quería contarte algo que me ocurrió hace unas semanas: durante una de mis meditaciones, una chica azul se me apareció. Tenía exactamente el aspecto que tú describiste en la entrevista que tuviste con Mekaiela Rey en febrero del año pasado, a partir del minuto 6:50: "Nuestros ojos son muy grandes, mucho más grandes que los vuestros, y se asientan en un ángulo, un ojo almendrado que se asienta en un ángulo. Aparentamos ser casi un cruce entre lo que vosotros describiríais como nórdicos y esta emanación azul". Mi pregunta es: ¿eras tú? ¿Era alguien que tú conozcas? La chica me estaba mirando y mandándome mensajes telepáticos, pero desafortunadamente, no pude mantener mi concentración demasiado tiempo. Gracias.

Y la respuesta de Sarai fue muy clara:

Esto lo hemos dicho antes, pero lo vamos a repetir ahora porque os ayuda a fijarlo en la memoria antes de que se olvide: para todos y cada uno de vosotros hay uno de nosotros y muchas veces, cuando queremos rodearos con nuestra presencia, hay más de uno. Entonces, entended y realmente sentid en este momento que somos un colectivo de seres que compartimos una misma intención, la intención de que conectéis con vuestro verdadero yo, con vuestra verdadera identidad y conectéis vuestro avatar humano, vuestro constructo humano y elevéis vuestra encarnación humana hacia una conexión, un alineamiento con la frecuencia de vuestro yo superior. Y entonces, desde el momento en el que tuviste esa visión, pensamos que lo que estabas percibiendo era la energía de Sarai. Sarai es a veces percibida como un individuo y otras veces como un colectivo. Entonces pensamos que tú, Alberto, en ese momento estabas percibiendo a Sarai como un individuo. Esto es algo que no hemos comentado antes, así que es un poco una perspectiva muy avanzada, pero realmente sentimos ahora mismo que Sarai como embajadora, este ser, es realmente una representación de un colectivo de seres y realmente siente que cada uno de vosotros está ya conectado a este colectivo y a su frecuencia, y en el momento en el que eres consciente de la existencia de este colectivo y te conectas a su frecuencia empiezas a sentir su presencia. Si, en lugar de ver directamente su presencia, la sientes, lo que ocurre es que comienzas a elevarte, comienzas a elevar tu energía. Entonces, lo que diríamos es que te focalices en el sentimiento de la presencia, más que en la visión, porque aunque la visión es bonita y a veces entretenida, algunas veces lo que hace la visión es sacarte de tu percepción de la frecuencia y la energía. Entonces, siente en este momento, mientras pones tu atención en la energía que estuvo presente contigo, que podrías haber tenido una experiencia diferente, porque cuando percibes algo visualmente lo que ocurre es que se estimula el aspecto de ti mismo que está centrado en lo exterior, porque obviamente la realidad física tiene apariencias físicas. Entonces, invitamos a Alberto a pasar un mensaje al chat en este momento indicando qué sintió en ese momento, si puede proyectarse en ese punto en el que tuvo esa visión, nuestra pregunta para él es: ¿cuál fue la experiencia de la frecuencia y la energía? Probablemente pueda compartir esto. El impacto energético de esa experiencia.

[Aquí yo tecleo y escribo en el chat: "Es una energía muy fuerte que no pude soportar muy bien, una conciencia muy fuerte"].

Todo el mundo en cada momento tiene la opción de elegir en qué fijarse, y en ese momento el sentimiento de la frecuencia o la alegría del momento lo sacaron fuera de la experiencia, y nosotros le diríamos que, cuando esto ocurra otra vez, esté atento a los dos, y le diríamos que pusiese un poquito más de atención en la emanación de la energía y ahí él podrá retener su conexión mucho más. Lo que vemos nosotros en esa experiencia es un aporte masivo de energía, que resultó en una conexión-desconexión, como enchufar un cable a un voltaje inadecuado. Y lo que sentimos es que el deseo de Alberto es realmente retener esa conexión, de modo que le diríamos: "Cuando todo esto ocurra y tal vez la visión te tire otra vez para fuera, simplemente siente la energía y eso te ayudará a mantener la conexión". Sabemos que está expandiendo su conciencia, está fortaleciendo su energía, y esas dos cosas le ayudarán a retener esa conexión.

Absolutamente tremendo. El colectivo andromedano ascendido me vigila y me rodea. Esto probablemente tenga que ver con esa "segunda oleada de voluntarios" de la que hablaba Dolores Cannon. En su famoso libro, aparecían muchos que tenían extraterrestres alrededor porque ellos eran una encarnación de alguno de ellos. La expresión de Sarai "todos y cada uno de vosotros" no sé si se refiere a toda la humanidad o a los que visitan el Patreon de Karen Bell. Pienso que más bien lo segundo, por otras afirmaciones que ha hecho anteriormente. Pienso que de alguna manera intentan reconducir a todos sus starseeds hacia Karen Bell.

La energía de Sarai que yo siento en la meditación no es femenina ni extremadamente afectiva, sino más bien racional y de libertad personal, es una energía más bien andrógina muy compatible con la mía (de hecho, pienso que es la misma).

Tengo que decir también que veo una luz estacionaria en una posición aproximada entre las localidades de Ebo, Benigembla y Orba, en la Marina Alta, ahí parada durante horas. No es una estrella porque se trata de una luz más azulada y además hay otra luz que la recorre de parte a parte, como si fuese un platillo volante, pero mi vista no da para más detalles. Algunas veces, esa luz que cruza de un lado a otro es roja, y ahí es muy evidente que se trata de un aparato, no de un efecto lumínico.

No tengo la más mínima idea de lo que está haciendo ese artefacto ahí. Los aviones de línea regular pasan cerca y sin duda la están viendo, pero no parece que a nadie le importe.

En el evento en directo del sábado, mandé también otra pregunta por el chat:

Quería preguntar sobre lo que le ocurre al constructo humano al momento de la muerte. ¿Es esa conciencia directamente recabada por la supraconciencia, o se mantiene integrada en el yo superior para ser reutilizada en futuras encarnaciones humanas? ¿Tenemos una existencia no encarnada aparte de la supraconciencia?

Realmente, a lo que me refería era a si había alguna diferencia entre lo que algunos llaman el higher self y la oversoul, porque en los libros de Michael Newton aparecen almas totalmente humanas que encarnan en un solo ser humano cada vez, mientras que Sarai habla frecuentemente de múltiples encarnaciones en varias civilizaciones al mismo tiempo.

Estuve a la espera durante unos cuantos minutos y cuando Sarai dijo que ya iba a terminar dijo que respondería a una última pregunta. El moderador dijo que había varias y ella dijo que sentía que había un hombre que preguntaba, y ahí el moderador eligió mi pregunta. La respuesta de Sarai fue ésta:

En esa pregunta hay una cierta limitación, el constructo humano en sí mismo y tu conciencia son dos cosas separadas. Una de las principales intenciones de nuestra interacción es que seáis conscientes de esto y empecéis a sentir la diferencia entre estas dos cosas. Entonces, entiende antes que nada que tu conciencia, la parte de ti que es una emanación de la Fuente, el aspecto infinito de ti, eso no muere. El constructo humano, que comprende tu cuerpo físico, tu cuerpo mental y también tu cuerpo emocional, todo eso es borrado al momento de la muerte, eso es todo temporal, todo eso es un vehículo, eso no eres tú. Entonces, sabiendo esto, si pones tu atención en ese aspecto infinito de ti, el hecho de que el constructo humano se desintegre al momento de la muerte no va a ser un problema para ti, no evocará sentimientos de incomodidad o miedo en este momento. Entonces, tu conciencia nunca se separa de lo que llamas la supraconciencia o el yo superior o incluso la Fuente, ese aspecto en cierto sentido se individualiza, pero eso no significa que esté separado. Se individualiza para experimentarse a sí mismo, para entenderse y conocerse a sí mismo, pero no se separa, es como un rayo que surge del sol, es un rayo individual pero no está separado de su fuente. Entiende, entonces, que en ese momento de la muerte realmente no hay ningún lugar adonde ir, nunca has estado separado de la Fuente. Tú estás soñando que estás desconectado. Cuando encarnas en esta realidad física, experimentas esta encarnación, te experimentas a ti mismo con esa identidad humana, estás soñando que estás separado. Y es cierto que hay una experiencia que es la experiencia de la separación, ésa es la intención de la Fuente, experimentar contraste y dualidad para tener una oportunidad de evolucionar, esto es todo parte del plan, es parte de la inteligencia. Cuando el constructo humano se disuelve, tú lo experimentas como una reunión, pero la realidad es que nunca vas a ningún sitio, es la experiencia de soñar y luego despertar, tu cuerpo nunca se ha movido del sitio.

Entonces, aunque no sé si nos llegamos a entender muy bien, mi pregunta queda respondida porque, para Sarai, no hay diferencia entre el "yo superior" y la "supraconciencia", son lo mismo. Al momento de morir, tú eres la supraconciencia y puedes ver a tus personajillos encarnados como pequeñas partes de ti. ¿En qué lugar quedan esos repasos de la vida recién terminada con tu guía espiritual y esa visita al consejo de sabios? No lo sé, probablemente los andromedanos en las esferas ascendidas tengamos otras costumbres.

No va a ser ésta la última vez que yo le pregunte a Sarai. Pienso que debería contratarle a Karen Bell una sesión privada y preguntar todo lo que me haga falta, aunque esa sesión de barata no tiene nada. Me acuerdo ahora de Jacobo Grinberg, que dijo que tenía el alma andromedana. A lo mejor me lo encuentro cuando vuelva "al pueblo".

Enlace permanenteEn este artículo quiero tratar el papel que debería tener el estado en nuestra sociedad. Me parece esta cuestión importante porque ha sido una de las más debatidas durante el ciclo liberal que estamos cerrando y ha formado parte de casi todas las estrategias de sometimiento de la clase trabajadora.

La primera reflexión necesaria antes de considerar qué forma debe tomar el estado tiene que ver con su legitimidad. Históricamente, la primera versión que conocemos de algo parecido a un estado son las llamadas ciudades estado mesopotámicas, que comenzaron a aparecer alrededor del 2.900 a.C. Esta forma de organización sustituyó el principio asambleario y horizontal de las tribus y se basó en un orden jerárquico teocrático y en una regulación muy estricta de todas las actividades de los ciudadanos. Con mayor o menor libertad u orientación asamblearia, surgieron luego otras culturas con la misma organización en ciudades estado, como la de la Antigua Grecia o la civilización maya. A partir del 2.340 a.C. surge el Imperio Acadio, que incorpora progresivamente una serie de ciudades estado que van siendo sometidas por las armas. Esta forma de ir invadiendo y sometiendo a los demás la copiarán luego egipcios, griegos, romanos, persas, mayas y otros. En la Edad Media europea esta presión se relajó un poco y aparecieron los feudos, que tenían algo de las antiguas ciudades estado pero se agrupaban bajo la autoridad de un rey. Los reinos medievales acabaron también luego convertidos en imperios, más grandes o más pequeños, y sobre ellos se construyó el estado liberal.

De modo que el estado no ha tenido nunca más legitimidad que la necesidad de las personas de agruparse para defenderse de enemigos, relacionarse mediante unos criterios previsibles y colaborar en la producción de bienes y servicios. A partir de ahí, la capacidad de algunos grupos para controlar esas organizaciones se ha basado en la fuerza, la persuasión o la conveniencia, según lo que ha resultado más eficaz en cada época, sin que yo vaya a entrar aquí a hacer ningún juicio de valor.

El Estado lo conforman las personas que están sometidas a sus leyes, voluntaria o involuntariamente. Si algún grupo ha conseguido en algún momento arrogarse una mayor legitimidad, lo ha hecho mediante la persuasión o la fuerza, sin que esa legitimidad exista intrínsecamente, o al menos yo no se la voy a reconocer. El estado existe en el presente y tiene un funcionamiento claro y mecánico, el pasado y el futuro no existen para él. El estado no son los legisladores ni los funcionarios, estas personas crean y aplican las reglas de funcionamiento colectivo, el estado es todo el colectivo con todas sus instituciones, incluyendo la personalidad jurídica y la propiedad privada.

Precisamente, el estado que tenemos actualmente, el estado liberal, no está fundado en la democracia ni en los derechos naturales de las personas, sino en la propiedad privada. En la Convención Constitucional de Filadelfia de 1787, los 55 "padres fundadores" que redactaron la constitución fueron más bien líderes revolucionarios y guerrilleros que habían ganado la Guerra de Independencia, como George Washington. Después de redactada la constitución, se refrendó mediante sufragio masculino blanco propietario de tierras, el 6% de la población. La condición de ser propietario de tierras se fue retirando paulatinamente en cada estado a lo largo del siglo XIX, el último en retirarla fue Carolina del Norte en 1856. El sufragio de negros se implantó en 1870 tras la Guerra Civil, pero tuvieron los negros que alistarse con la Unión y ganar esa guerra.

En Francia se hizo lo mismo. En la constitución de 1791 se implantó el sufragio basado en la propiedad. Este requisito se aumentó luego en la constitución de 1795.

Quiere decir esto que, no sólo la propiedad privada forma parte del estado liberal sino que es su institución fundacional.

Aunque la mitología europea siempre recuerda la Constitución del Año I y su declaración de derechos del hombre y el ciudadano como el inicio de la verdadera democracia occidental y el sufragio universal, esa constitución nunca llegó a entrar en vigor y fue abolida por la Constitución del Año III, conservadora y con sufragio censitario. Para hablar de un sufragio universal masculino en Europa con una cierta continuidad, hubo que esperar a que Bismarck, muy poco liberal, forzase la derrota de un completo liberal como Napoleón en 1870, desencadenando la proclamación de la Tercera República Francesa y el II Reich alemán. El Reino Unido siguió exigiendo propiedad inmobiliaria para poder votar hasta 1918.

Es a partir de ahí donde comienza la situación actual en la que la burguesía se ve obligada a controlar el estado indirectamente, induciendo al voto mediante el engaño, el control de los medios, la financiación de los partidos y otras estrategias deshonestas. Ahí es donde surge esa situación en la que el oligarca, el privilegiado, es una especie de enemigo del estado y busca un estado mínimo, limitado, a poder ser irrelevante.

Estos enemigos del estado han tomado varias formas, algunos han aparecido directamente en los medios, otros han usado mamporreros debidamente financiados. Para atacar al estado se ha usado el concepto de "estado mínimo". Los defensores del estado mínimo han invocado siempre la importancia de la propiedad privada y la seguridad jurídica, es decir, un estado máximo y coercitivo, una opresión rígida y estricta basada en la fuerza. Si de verdad tuviese la sociedad que ir a un estado mínimo, lo primero que se minimizaría sería la propiedad, y lo segundo el uso de la fuerza.

No quiero detenerme en esto, pero todos conocemos los diversos personajillos alineados que aparecen en los medios hablando de la maldad de las personas que prestan los servicios públicos y la bondad de quienes explotan y malpagan a los trabajadores, de la gran necesidad que tenemos todos de la creación y acrecentamiento de sus fortunas. Este artículo va a tratar, caso por caso, de sus estrategias, sus falacias y su lucro indebido.

Lo que el estado puede hacer bien:

Voy a ir enumerando las actividades que pienso que puede desarrollar el estado mucho mejor que las empresas privadas. La ventaja primera del estado en ciertos sectores intensivos en capital o basados en trabajo muy cualificado es una mayor eficiencia, porque evita plusvalías parasitarias, duplicidades y gastos publicitarios. La segunda ventaja es la captación y retención del talento, porque mucha gente prefiere el empleo de por vida y en buenas condiciones antes que una rentabilidad económica un poco mayor.

El primer sector en el que, de manera muy obvia, el estado ha funcionado mejor que la empresa privada es el de las infraestructuras. Cada vez que se ha querido poner en manos privadas el desarrollo de carreteras o vías férreas, se ha visto que la única diferencia han sido los miles de millones que las empresas contratistas han obtenido de beneficio. Las autopistas de peaje son un ejemplo muy claro: retenciones para obtener el ticket, retenciones para pagar luego en el peaje, infraestructura pagada y repagada varias veces pero infrautilizada, atascos en los tramos urbanos de las carreteras nacionales alternativas, adelantamientos con riesgo, exceso de siniestralidad. En general, las concesiones de este tipo implican inversiones tan fuertes que las empresas adjudicatarias sólo las aceptan si el estado les suprime todo el riesgo. La única ventaja que han tenido para los estados ha sido la capacidad de esconder deuda, porque toda la deuda contraída por la adjudicataria al desarrollar la obra no figura en el déficit público. Pero, a cambio de esto, y de las compensaciones personales que puedan conseguir los políticos que toman tales decisiones, el coste total para el ciudadano es desorbitado. Por ejemplo, sólo en el periodo 2005-2015 y en el tramo valenciano de la AP-7, se cifró en 1.200 millones el beneficio neto obtenido por Abertis, en aquel tiempo una de las cotizadas del IBEX 35.

Otras infraestructuras como vías férreas, puertos o aeropuertos se han dejado también ocasionalmente en manos privadas en algunos países, con la única consecuencia de que luego su rescate es políticamente difícil.

No hay ventaja en el desarrollo privado de las infraestructuras. Cuando ya es el estado el que ha detectado esa necesidad y tiene el uso a futuro asegurado, la empresa privada ya no tiene nada que aportar.

Otro ejemplo muy claro son las telecomunicaciones. En EEUU, Western Union y AT&T desarrollaron la red telegráfica y telefónica, respectivamente, de manera completamente privada durante el siglo XIX, pero en Europa la telefonía se desarrolló con iniciativas públicas. En Alemania, lo hizo Deutsche Telekom, inicialmente una escisión del servicio de correos, y en España la Compañía Telefónica Nacional de España, actual Telefónica, fundada por el régimen de Miguel Primo de Rivera mediante la creación de un monopolio. Estas compañías públicas funcionaron perfectamente durante muchas décadas, realizando unas fuertes inversiones en el despliegue de redes, tanto de par de cobre como luego de fibra óptica, que han resultado muy rentables para la sociedad.

Durante la década de los 90, cundieron por Europa los ecos reaganianos y se comenzó a privatizar estas empresas. Deutsche Telekom pasó a manos privadas en 1996. En España, el gobierno de Aznar privatizó Telefónica en 1999 en un proceso de pelotazo y salida a bolsa que ya he comentado en otro artículo. Como compañía privada, Telefónica siguió gozando de una imagen de marca y una confianza del ciudadano propia de un servicio público, pero desarrolló todo tipo de prácticas deshonestas con la idea de aumentar su rentabilidad. Recuerdo ahora mismo el servicio llamado Movistar E-Moción, que venía incorporado en los móviles y pretendía cobrar por la simple lectura de contenidos totalmente mediocres. Los usuarios intentaban evitar la mera activación del servicio, pero los móviles venían ya con un botón central prominente que lo activaba, casi siempre por error. El bloqueo de los móviles para operar sólo con Movistar fue otra estrategia sucia, y se desarrolló un pequeño sector económico de "liberación" de móviles para poder cambiar de operadora. Pero el cambio de operadora era algo que también se dificultaba, con obligación de cursar supuestos fax que luego se ignoraban para solicitar la baja, hasta que el gobierno tuvo que intervenir imponiendo el actual proceso de "portabilidad". Con las conexiones ADSL siguieron los problemas para las bajas y los paquetes de contenidos de pago, pero lo peor fue el bloqueo de la competencia. Toda la red telefónica era propiedad de una sola empresa, y esto le daba una ventaja determinante, por lo que se intentó introducir competencia obligando a Telefónica a alquilar sus redes. El problema fue que esas redes alquiladas siempre funcionaban peor, tenían pequeños bloqueos y latencias que nadie podía nunca demostrar. La estrategia comercial de la Telefónica privatizada fue, durante los años de la presidencia de César Alierta, claramente mafiosa, y él mismo lo expresó de esta manera: "La inteligencia está en la red y las redes son nuestras".

El sector de la energía también ha sufrido privatizaciones y deterioro del servicio. En esa época de los 90 se fueron liberalizando la producción de gas, la eléctrica y la de hidrocarburos. Enagás, fundada a finales del Franquismo por el Instituto Nacional de Industria y responsable de la construcción de la red de gasoductos de España, acabó en 1994 en manos de Gas Natural SDG, actual Naturgy, compañía privada que se había hecho ya con los activos gasísticos de Repsol. La misma Repsol fue privatizada por partes a partir de 1989 y hasta 1997 y quedó en manos de La Caixa, Pemex, Sacyr Vallehermoso o Mutua Madrileña, aparte de miles y miles de accionistas que iban comprando y vendiendo los titulitos en la bolsa. Estas compañías energéticas no han sido tan deshonestas como Telefónica y han prestado su servicio bien, pero la pregunta es qué necesidad ha habido de dar todos esos dividendos a manos privadas, en muchos casos extranjeras, cuando el Estado prestaba perfectamente el servicio y obtenía unos réditos que permitían contener el déficit público.

En el sector de la minería, ha habido de siempre privatizaciones, concesiones y grandes fortunas que se han amasado con los recursos naturales de ese país mediante influencias políticas. No es fácil determinar qué rendimiento a futuro tendrán unos ciertos yacimientos minerales, y ahí los estados han tendido a aceptar el dinero rápido e infravalorar lo que están cediendo. En España, actualmente las concesiones mineras están en manos de las comunidades autónomas, pero su explotación corresponde a empresas privadas con contratos a largo plazo. Hace unos días, la Unión Europea ha señalado las siete explotaciones mineras españolas que considera estratégicas, por su producción de metales necesarios en las baterías y los dispositivos digitales. Estas siete explotaciones están en su mayoría en manos de empresas o fondos de inversión extranjeros. La producción de wolframio se realiza en la mina La Parrilla, de Cáceres, por parte de la empresa Iberia Resources Spain, hoy propiedad de BlackRock. En Sevilla, en la mina Las Cruces, la multinacional canadiense First Quantum Minerals extrae cobre, zinc, plomo y plata. En Huelva también se está extrayendo cobre a cargo de la multinacional estadounidense Freeport-McMoran. En la mina Aguablanca, en Badajoz, se extrae níquel, cobalto, cobre y platino, y la concesión pertenece a la canadiense Denarius Metals Corp y la española Rio Narcea a partes iguales. Otras de las minas estratégicas están en manos españolas, pero completamente privadas: la mina de litio Doade de Orense está controlada por el grupo Samca, de la familia Luego, la mina El Moto de Ciudad Real es explotada por Abenojar Tungsten S.L., la mina Las Navas, en la provincia de Cáceres, es explotada por Lithium Iberia y Phi4Tech.

En el sector militar, se han hecho también grandes fortunas con el dinero público. Las llamadas "contratistas" norteamericanas, Lockheed Martin, Raytheon, Northrop Grumman, General Dynamics o incluso Boeing, entre muchas otras, vienen recibiendo desde hace más de un siglo ingentes cantidades de dinero público. Por poner algunos ejemplos, en este informe de FactSet se indica que en 2021 el 71% de la facturación de Lockheed tuvo su origen en los presupuestos públicos norteamericanos. En el caso de Raytheon y Boeing, ese porcentaje fue del 48%-49%. No se conocen las cifras de Northrop o General Dynamics, pero son también muy altas. Estas cinco compañías capitalizan conjuntamente más de medio billón de dólares en el S&P500, y todas las patentes que han ido desarrollando con el dinero público les pertenecen a título privado y las explotan vendiéndolas también a otros países. En Europa, tampoco Airbus, GDELS-Santa Bárbara, Expal, ITP Aero o Indra se quedan cortas. En España, queda Navantia como empresa pública de fabricación de barcos militares, pero lo que sucede es exactamente lo mismo que en EEUU: unas ingentes cantidades de dinero fluyen hacia el "complejo civil militar", como lo llamó Eisenhower, y esto produce grandes enriquecimientos privados con la deuda pública y unas redes clientelares opacas y muy tupidas. Ahora que hay planes para el aumento del gasto militar, pienso que el Estado debe preocuparse por fabricar sus propias armas, y hacerlo con un control del uso de ese dinero y del poder que esas armas otorgan.

Lo mismo digo del sector aeroespacial: se hacen las grandes carreras, se consiguen los hitos, se pone la bandera, hay un superhéroe que se crió en un pueblecito en una familia de clase media, hay grandes frases, pero, por citar un estudio reciente, en 2022 el 73,5% de todo el presupuesto de la NASA se gastó en empresas contratistas privadas. El presupuesto de la NASA en 2022 superó los $25.000 millones. Pero esto ha venido sucediendo desde la creación de este organismo en 1958. Esto está sucediendo también en Europa a menor escala. En el caso de China, las cifras son opacas, se sabe que usan también algunos contratistas privados, pero el grueso de la inversión y las patentes importantes se quedan en manos públicas.

En la construcción residencial, es claro que los estados se vienen inhibiendo intencionadamente y creando con ello graves problemas. Se ha citado muchas veces el artículo 47 de la Constitución Española:

Todos los españoles tienen derecho a disfrutar de una vivienda digna y adecuada. Los poderes públicos promoverán las condiciones necesarias y establecerán las normas pertinentes para hacer efectivo este derecho, regulando la utilización del suelo de acuerdo con el interés general para impedir la especulación. La comunidad participará en las plusvalías que genere la acción urbanística de los entes públicos.

Esto ha sido papel mojado y aquí ha habido y sigue habiendo especulación desbocada y empresas cotizadas como Neinor, Aedas, Metrovacesa, Realia o Quabit, aparte de las ACS, Ferrovial, Acciona, FCC, Sacyr y OHLA, que también han pegado su cucharada en la parte residencial. Siendo España el país europeo en el que más problemas hay de acceso a la vivienda, sólo el 2% del parque de viviendas es de protección pública, cuando el porcentaje de Alemania, por ejemplo, es casi el triple. Son esos poderes fácticos especulativos los que han venido frenando la actuación más obvia y sensata, que sería la iniciativa pública en la promoción. El plan actual de Pedro Sánchez es una pequeña y tímida iniciativa en el sentido correcto. Yo no veo el motivo por el que tiene que ser una empresa privada la que inicie las obras residenciales, no veo ningún conocimiento arcánico ni patente multimillonaria que impida tomar suelo y contratar a una constructora.

La construcción residencial pública debería hacerse a precios de mercado, no adjudicando las viviendas a precios bajos en una especie de bingo, ni estableciendo criterios de discriminación positiva. Un aumento de la oferta en las zonas más recalentadas se haría notar inmediatamente en los precios. Tiene el Estado que actuar también en los momentos bajos del ciclo, cuando la financiación es difícil y las necesidades de vivienda siguen existiendo. Y tiene también que regular y enfriar los ciclos expansivos a partir de un punto. Ya el concepto de "protección oficial" me parece erróneo, pienso que la construcción residencial debería asimilarse a la de infraestructuras y estar en manos públicas prácticamente en su totalidad, con una gestión del suelo racional y centralizada en todo el país, sin permitir que los ayuntamientos sigan especulando con su suelo.

Otra situación distinta son las actividades muy intensivas en trabajo cualificado, sobre todo en situaciones en las que la demanda es fija y clara, y especialmente cuando el trabajador lleva a cabo esa actividad individualmente y sin ayuda de un equipo. Ahí la ventaja del estado es muy evidente.

La educación es el ejemplo más claro que conozco. Toda la mejora de la educación privada en enseñanzas regladas está en el abaratamiento de los salarios de los profesores y en el filtrado del alumnado. No se ha podido sacar ventaja alguna ni por economías de escala, ni por el uso de software, ni por las funciones ejecutivas de ningún directivo. La única ventaja de los colegios e institutos privados es el impedir que accedan los alumnos con menos recursos económicos, que son derivados a la educación pública. Pero ocurre que es tan bajo el nivel del profesorado, es tan precaria su situación laboral, que su cualificación no les llega para impartir clases en el bachillerato con la suficiente calidad, de modo que son pocos los colegios privados que consiguen tener programas de bachillerato. En el caso de la universidad, el servicio que ofrecen los centros privados es permitir el acceso de estudiantes con notas más bajas e inflar luego esas calificaciones. Creo que ya he escrito en algún artículo anterior que, en mi opinión, los títulos de las universidades privadas no deberían ser válidos para acceder ni a la función pública ni a colegios profesionales.

El caso de la sanidad en España es también muy claro. Aquí se produce una tensión continua entre la gestión directa pública, las aseguradoras privadas y los distintos modelos de privatización de lo público que se han ido inventando. El estado español gestiona directamente todos los recursos de lo que llama Sistema Nacional de Salud. Este sistema se ha ido deteriorando por los grandes recortes sufridos a partir de la crisis de 2008 y su uso como reclamo para la inmigración ilegal masiva, de modo que se ha ido imponiendo una privatización de facto forzada por las grandes listas de espera en todas las especialidades. Pero la atención médica privada desregulada es esencialmente mala, sirve muy bien a personas jóvenes sanas, pero hostiga o abandona a quien hace un uso "excesivo" del servicio o simplemente ha cumplido años. Las aseguradoras ponen límites de edad para contratar las pólizas, multiplican el coste de las primas o llevan a cabo prácticas menos confesables para inducir a las bajas voluntarias. Esto sólo tiene una solución, que es una fuerte regulación para obligar a los más jóvenes a pagar de más para que los más viejos puedan pagar de menos, pero esto tendría un precio prohibitivo para los asalariados, porque estarían sometidos a una doble cotización pública/privada.

El modelo de la concesión pública de los hospitales, el llamado "modelo Alzira", ha funcionado muy mal porque las aseguradoras, al encontrarse sin competencia y con los pacientes ya asignados, han ido abaratando el servicio sin preocuparse demasiado de su deterioro. La administración pública no ha podido o no ha sabido frenar estas prácticas, probablemente porque no es nada fácil fiscalizar directamente una actividad tan compleja como la atención sanitaria.

De modo que la sanidad pública en España no es sustituible completamente, a no ser que se lleve a cabo un modelo como el alemán, el Gesetzliche Krankenversicherung (GKV), implantado por Otto von Bismarck. Este modelo es una especie de MUFACE para toda la población, la gente cotiza en función de sus ingresos, no de su edad, y luego tienen un cuadro médico privado al que pueden acudir y en el que se les tiene que atender siempre. Los empleados con ingresos superiores a 60.000€, los autónomos y los funcionarios pueden optar por dejar de cotizar al GKV y contratar pólizas privadas desreguladas, lo que se llama el Private Krankenversicherung (PKV), pero una vez que se han marchado sólo pueden volver si sus ingresos han caído mucho y tienen menos de 55 años. Estos seguros privados son siempre de reembolso, no de cuadro médico, y los utiliza aproximadamente un 10% de la población.

No digo que haya que implantar en España el modelo alemán, digo que la privatización de la sanidad se tiene que hacer con fuerte regulación o nunca va a funcionar. Ya he mencionado en un artículo anterior la situación de abuso y abandono de los pobres por parte de los oligopolios sanitarios norteamericanos, este modelo es el que nadie quiere, pero la gestión directa pública española está saturada por la inmigración y una parte grande de la sociedad española se muestra cada vez más reacia a financiar esto, mientras que la otra parte clama contra cualquier tipo de copago. El resultado será la típica "merienda de negros" en la que cada uno sacará el provecho que pueda o será engañado y estafado por su propio estado.

Otro sector en el que no entiendo en absoluto la privatización es el de las farmacias, las notarías y los varios registros. Las licencias para abrir farmacias se consiguen mediante autorizaciones administrativas y entregan un pequeño monopolio a ese establecimiento, que tiene un área geográfica asignada. La media de facturación de una farmacia en España es de 600.000€ al año y suele tener beneficios netos por encima de los 100.000€. ¿Es esto necesario para obtener la dispensa de medicamentos ya prescritos y financiados por la sanidad pública? Además, hay un vergonzoso mercado de reventa de esas licencias, como si de una propiedad inmobiliaria se tratase. Lo mismo ocurre en el caso de las notarías y los registros de la propiedad y mercantil, los propietarios de estas empresas son simples parásitos que se enriquecen a lo largo de décadas con una especie de impuesto. La tecnología los ha dejado completamente obsoletos, pero su monopolio sigue y las escrituras con toneladas de farfolla para inflar el número de páginas siguen vendiéndose a precio de oro. Ni tan siquiera el arancel notarial se actualiza para obligarles a escribir con algo de mesura.

Otro ámbito en el que la iniciativa privada ha trabajado poco y mal ha sido el de la ciencia y la tecnología. Las grandes inversiones a muy largo plazo y con alto margen de fracaso no gustan a la empresa privada y son los estados los que han desarrollado esos conocimientos y luego los han cedido casi sin coste para que otros hagan negocio. Los liberales han venido argumentando que esto debe seguir siendo así, porque de lo contrario la actividad económica declinará.

Lo que el estado no puede hacer bien:

Queda claro que toda actividad importante de una sociedad la puede desarrollar el estado con más eficacia que la empresa privada, pero sí que reconozco que hay áreas en las que el estado no ha sido tan útil. En general, todas las actividades que se basen en comprender las emociones de los clientes son más propicias para la empresa privada.

El sector de la alimentación en España funciona sin ninguna intervención estatal, dentro de un marco regulatorio suficiente pero no opresivo. Es cierto que gran parte de la agricultura está subvencionada, pero el sector es completamente privado. La producción de comida recae en cientos de fábricas de distintos tamaños que cada vez más van cayendo bajo el control de las grandes distribuidoras, un proceso que no voy a calificar ni de bueno ni de malo mientras la eficiencia se mantenga. En la parte de la distribución se ha constituido un oligopolio, con un liderazgo muy claro de Mercadona y unas pocas empresas españolas y europeas que se reparten el resto del mercado. Mercadona no da problemas, su gestión tiene cierta ética, y esto hace innecesaria la intervención estatal. Si nos encontrásemos en una situación como la de EEUU, en la que está generalizado el uso de aditivos sin supervisión adecuada, cuando no de químicos completamente tóxicos, tanto en la comida misma como en los envases, con etiquetados completamente confusos, cuando no se lava el pollo con cloro o con ácido peracético o se administran hormonas y antibióticos a las vacas, entonces sería necesaria mucha más regulación. Quiero decir que, para que un sector funcione con una regulación leve, es necesaria una cultura de base, una ética en los empresarios y un alto grado de conocimiento del producto por parte del consumidor. Eso no quita que en los próximos años vaya a haber aún más interés en la reducción del uso de fertilizantes y pesticidas y en la mejora del etiquetado, que no podrá limitarse sólo a la enumeración de los ingredientes o de sus códigos EFSA sino que deberá incluir el grado de afectación a la salud.

Un aspecto interesante de este sector es la importancia de las cooperativas: Grupo AN, Dcoop, Covirán, Anecoop, Unide, Consum, Orona, Eroski o COVAP facturan miles de millones de euros y se mantienen fuertes.

Otro sector relacionado con el de la alimentación es el de la hostelería. Aquí no veo forma de que el estado ponga bares o restaurantes, porque aquí de lo que se trata es de crear una experiencia, y esto tiene un componente creativo que el estado no puede comprender. A favor de la privatización de este sector está también la poca inversión inicial necesaria y las nulas barreras de entrada, lo que ha impedido hasta ahora una verdadera concentración.

Tampoco pienso que el estado deba preocuparse por fabricar ropa o calzado, son actividades también creativas y de una tecnificación moderada. El uso de mano de obra prácticamente esclava en China es lo que ha destruido este sector, aunque Inditex se mantiene. No estoy en contra de que una sola empresa acapare una alta cuota de mercado si sus prácticas son honestas y las barreras de entrada bajas.

Más discutible puede ser si el estado debería producir automóviles. Es cierto que la construcción de una fábrica requiere de una fuerte inversión y el uso de personal altamente cualificado, pero el componente creativo en el diseño del producto es innegable. Aunque no es bueno que los productores estén tan concentrados y localizados en Asia, los márgenes de beneficio se mantienen bajos y yo no veo cómo el estado podría mejorar ese tipo de producto.

Lo mismo ocurre con los aparatos tecnológicos, cualquier intervención del estado para intentar competir con Apple o Samsung sería un fracaso, en ese sector la empresa privada se ha demostrado mucho mejor.

Los medios de comunicación, la producción cultural y todos los servicios personales tienen también unas características idóneas para la iniciativa privada, sin desdeñar el cooperativismo. Puedo poner el ejemplo de Lavinia, la cooperativa de médicos propietaria de Asisa y la cadena de clínicas HLA.

La regulación:

No pienso que deba haber ningún sector desregulado o con regulaciones corruptas e influidas por grupos de presión. Es completamente falso que la regulación inhiba la actividad económica. Lo único que puede inhibir realmente la actividad económica a largo plazo es el aumento del nivel de ahorro del ciudadano, y eso de momento sólo ocurrirá por un cambio en su mentalidad. Ese cambio está actualmente muy lejos de ocurrir.

La regulación debe marcar límites, poner un marco, y debe también orientar la actividad económica a futuro. Las regulaciones laxas y negligentes son una herencia liberal que no tiene ya sentido. Todo sector económico debe trabajar por la salud del consumidor y la mejora de la ecología con un nivel de precios justo y desde la honestidad. Todo lo que no cumpla esos principios debe ser regulado sin ninguna contemplación. Los negocios que a largo plazo sólo causen problemas se cancelan, y si el ciudadano dispone de un excedente de renta algo mayor a final de mes, ya encontrará un lugar donde emplearlo. El exceso de ahorro no ha sido nunca un problema económico, mientras que el parasitismo que una parte de la empresa privada hace de nuestros recursos sí que lo es.

Conclusión:

Las políticas neoliberales y las presiones de las oligarquías han creado en el mundo occidental la idea de que el estado es un productor ineficiente y rígido que produce empleo parasitario. Mi opinión es que el estado puede producir mucho más de lo que produce en la mayoría de sectores importantes y estratégicos, mientras que la empresa privada tiende más al parasitismo y la ineficiencia por sus actividades comerciales y publicitarias y su intrínseca deshonestidad y falta de valores. Reconozco también que existen ciertos sectores con un componente emocional o creativo en los que el estado debe limitarse a regular, pero todas las actividades que requieran de una fuerte inversión de capital a largo plazo y se orienten a necesidades ciertas y permanentes son susceptibles de estatalizarse. Las actividades basadas únicamente en la cualificación individual de los trabajadores funcionan también mejor en forma de servicios públicos o mediante el cooperativismo.

Enlace permanenteA mí el apagón me pilló en Cocentaina intentando echar gasolina a mi moto. En la Comunidad Valenciana, el lunes siguiente al lunes de Pascua es la festividad de San Vicente Ferrer y la mayor parte de los institutos no da clase. Realmente, lo que tuve fue apagón y reventón al mismo tiempo. Paré en la gasolinera tranquilamente, intenté echar gasolina y el empleado me explicó que no tenían suministro eléctrico y que las bombas no funcionaban. Cuando intenté volver a arrancar, el neumático trasero estaba completamente vacío. Lo miré un poco luego y vi una raja. Probablemente se me había clavado algún cristal un kilómetro antes, cuando se me ocurrió la buena idea de rebasar por el arcén una fila de vehículos parados por unas obras en la carretera.

No quiero aburriros con mis pequeñas peripecias, pero sí que os quiero compartir las cosas que aprendí en aquellas horas:

-

El RACC tiene una asistencia en carretera que se basa en entrar en las pantallitas de una web a poner datos y más datos, te pide incluso la dirección exacta del lugar en el que te has quedado tirado. Si no hay cobertura o no tienes clara la dirección exacta, el programita no te muestra el botón de enviar petición. Las llamadas telefónicas no sirven de nada, porque te reconducen al Wasap y simplemente te mandan un enlace para que entres en su web. Además, aunque al final consigas pasar por todas las pantallitas y se active la asistencia, en mi caso cuatro horas de espera no fueron suficientes y el servicio parece bastante malo. Darte de baja luego es también problemático porque te cuelgan el teléfono o te dicen que envíes un e-mail con tu firma escaneada, pero luego el e-mail no se responde. Parece que yo he estado circulando durante unos cuantos años con una falsa sensación de seguridad por la imagen de marca del RACC, pero, según apuntan algunos con más experiencia, estos clubes de conductores están ya en franca decadencia.

-

Hay algunas gasolineras que tienen acceso a grupos electrógenos y otras que no. Por ejemplo, la Repsol de Alcalalí sí que estaba sirviendo gasolina y alimentos si se pagaba en efectivo, mientras que la de Cocentaina quedó completamente parada.

-

En España, toda la red está interconectada, no hay una red por cada central de producción, como antiguamente. Cualquier evento disruptivo te tumba el país entero.

-

Internet y las redes móviles se caen también. Hace años, se iba la luz pero se podía hablar con la policía por teléfono. Hoy, el teléfono queda inutilizado y la fibra de casa también.

-

Los tranvías y los trenes se paran también. No tienen redes paralelas o alternativas, no hay una producción propia.

-

La mayor parte de los ascensores se para y deja atrapado al que esté dentro.

-

En algunos casos, ni tan siquiera funcionó el agua potable. En Beniarbeig sí que funcionó.

Entonces, al margen de los especialistas que ahora están hablando de kits de supervivencia y estrategias de "preparacionismo", sí que tengo claro qué tres cosas van a salvar del Mad Max eléctrico:

-

El efectivo: Sin efectivo, no se pudo comprar nada. Los que, como yo, vamos sólo con el Apple Pay, las pudimos pasar un poco putas. La mayor parte de los cajeros no servía nada, aunque esa milagrosa Repsol de Alcalalí tenía hasta un cajero ATM Cash multimarca en pleno funcionamiento. Me echó gasolina el dueño y me enseñó el grupo electrógeno, del tamaño de un autobús, un puto crack.

-

La gasolina: La única forma de circular fue con gasolina, y muchos usamos nuestros coches también para cargar nuestros móviles.

-

Las piernas: Cuando todo se para, vas a pata. Tener la capacidad para caminar 20-30 km. en unas pocas horas es una gran ventaja. Los zapatos de tacón o las suelas de plataforma o rígidas tendrán muy buena estética pero te limitan.

De modo que ese mundo que algunos técnicos imaginaban en el que se usaban superconductores para tener una red eléctrica mundial, se suprimía el efectivo mediante monedas digitales o se dejaba de usar combustibles fósiles para electrificarlo todo tendrá que esperar a que se sepa respaldar la red y descentralizarla. Recuerdo que se dijo que internet se había inventado para poder seguir comunicándose ante ataques nucleares. El lunes dicen que hubo un fenómeno atmosférico infrecuente.

Pero el gran problema de este apagón está en su causa. No ha ocurrido nunca en Europa un apagón de esta magnitud, pero es que tampoco ha ocurrido nunca que hayan pasado ya tres días y no se tenga la más mínima idea de la causa. No hay desperfecto físico alguno, no hay registros de intromisiones indebidas en los servidores, ha sido algo transparente que apareció y desapareció en cinco segundos. Entonces, cada grupo ofrece su propia interpretación: los progres ven una excesiva codicia de las compañías eléctricas, los liberales ven un uso excesivo de las fuentes renovables, los ecologistas ven los graves efectos del cambio climático.

No se tiene ni idea de la causa de este apagón y probablemente nunca se vaya a tener. La explicación que técnicamente me ha convencido más es la de disrupciones gravitatorias o electromagnéticas en la red, pero lo que no me ha convencido es el origen de esas disrupciones. La explicación meteorológica es absurda, porque el día era plácido y primaveral, con temperaturas suaves e incluso frescas para la fecha. La explicación que yo me hago es la del uso de alguna tecnología por parte de alguien que sabía muy bien lo que iba a pasar.

Recordad el episodio de los misteriosos OVNIs cilíndricos que se derribaron hace algo más de dos años en Alaska y el sur de Canadá. Sobre esto, yo escribí varios artículos: 1, 2, 3. Y recordad también la oleada de New Jersey de finales del año pasado. Estos dos episodios tienen un parecido muy claro con el apagón: son tecnologías incomprensibles, en un primer momento las autoridades reconocen no tener explicación y prometen buscarla sin descanso y dar una solución, pero cuando pasa un tiempo y se enfría la atención mediática simplemente sueltan una obvia mentira y dan carpetazo. Todo el mantra siempre es "no inventemos explicaciones". En el caso de los OVNIs cilíndricos se dijo que no se había recuperado nada y que probablemente no sería nada, en el caso de la oleada de New Jersey se dijo que eran drones privados. En el caso del apagón español, muy probablemente se recurra a un supuesto fenómeno meteorológico excepcional, imprevisible, irrepetible y sobre todo transparente.

Pero aquí lo que veo yo es que el primer fenómeno se basó en hechos objetivos pero encubribles por las autoridades, el segundo se basó en hechos incontrovertibles pero inocuos y el tercero ha sido ya una agresión a nuestro modo de vida, aunque una agresión leve y breve.

Y todo esto me hace recordar cosas que he oído en las canalizaciones. Los pleyadianos de Wendy Kennedy ya han pedido perdón varias veces por "el caos que vamos a provocar". Los Yahyel ya vienen diciendo que van a bajar cuando estemos "preparados". Yo espero que la preparación no sea incomunicarnos completamente.

Para mí, dentro de la teoría de la conspiración, hay dos interpretaciones distintas de este apagón:

-

Se trata de un ensayo para medir nuestra reacción colectiva, antes de extender esto a nivel mundial durante varias semanas, lo que pondría fin a todo el capitalismo y permitiría una toma de control sencilla y puede que transparente.

-

Se trata de un "primer aviso" para las autoridades que no están cumpliendo las agendas y los plazos que se les han impuesto.

Hay que esperar a ver qué nuevas cosas imposibles pasan. En el cielo hay luces estacionarias y se pueden ver. No sé si están grabando, tomando datos o preparándose para bajar. Ahora mismo no hay certeza de casi nada, excepto de dos cosas: no va a dimitir nadie y van a seguir mintiendo.

Enlace permanenteLos que vivimos en la comarca de la Marina Alta hace unos cinco años que circulamos por nuestras carreteras haciendo una especie de slalom entre ciclistas. A veces me parece que soy Chente García Acosta, desde el coche en plan "la fuga de la fuga".

No hace falta que me ponga a enumerar las situaciones en las que esta gente nos pone cuando va haciendo grupos de decenas o cientos, o bajan trazando las curvas por el carril contrario "dándolo todo", o hacen un cambio de sentido donde les sale de los huevos. Lo que no acabo de entender es cómo se permite que cualquier mindundi monte una S.L. y se ponga a organizar aquí grandes marchas sin apenas permisos y les gestione alojamientos, custodia de las bicis y toda una serie de servicios. ¿Quiénes son esos tíos para vender o alquilar nuestras carreteras? Si yo he estado aquí toda la vida pagando impuestos y no tengo ni tren, ni AVE, hasta hace poco aún tenía que pagar peaje para usar la autovía, si lo único que tengo es una carretera comarcal de la que me tengo que valer para vivir y trabajar, ¿de qué manera se permite que vengan unos tíos de Alemania a bloquearla e impedirme circular a una velocidad normal?

Aparte están los coches que me encuentro por el carril contrario, que adelantan sin ver nada y me esquivan in extremis.

Es para mí un gran misterio por qué están todos aquí, por qué no se reparten por el resto de España. Yo he viajado en moto por prácticamente toda la piel de toro, y en Soria, Palencia, Salamanca, Ciudad Real o Asturias hay carreteras estupendas en las que puedes echarte una siesta sin que nadie te moleste. Las carreteras tienen esa cualidad de estar repartidas. ¿De dónde ha surgido ahora ese borreguismo de ir todos a hacer ciclismo al mismo sitio? Parece que hay un ejército de cretinos grabando vídeos en YouTube en todos los idiomas llamando a venir aquí a pedalear. Parece que hay incluso un tío que ha montado un macrohotel especializado en ciclistas.

Estos tíos de Europa antes venían a las playas y vivían en sus propias urbanizaciones, pero ahora ya se meten por todas partes. Ahora nos ven más parecidos a ellos y ya quieren meterse en las mismas fincas de vecinos a base de alquiler vacacional, y esto ya no me hace gracia.

Pienso que el ciclismo de carretera se tiene que regular porque se trata de una competición deportiva, por más que la disimulen, en plena vía pública. No circulan para desplazarse a ningún lugar, hacen su deporte por donde el otro se ve obligado a circular. En el ayuntamiento de Xàbia ya están debatiendo la regulación de esta actividad en la carretera que une la localidad y Dénia, el puertecito llamado Les Planes. Pero esto no es suficiente para nada, porque se llenan también a tope las carreteras que llevan a Castell de Castells y La Vall d'Ebo. Son varios miles los que se lanzan cada sábado a hacer el etapón.

Yo he sido cicloturista durante muchos años y entiendo el derecho de la población autóctona a pasearse por su tierra en una bicicleta, lo que no entiendo es que vengan de todas partes a concentrarse aquí. Lo mínimo que debería tener esta gente es un medio de identificación, porque todas sus ilegalidades quedan impunes, no se multa ni a uno. Están obligados a circular un máximo de dos en paralelo y arrimarse lo más posible a la derecha. Lo que hacen es circular en grandes pelotones y bajar invadiendo prácticamente el carril contrario.

Aquí somos la tierra del buen rollito, el negrito amable abierto a la exploración. Probad a ir allí a Renania-Westfalia a invadirles las carreteras y veréis lo que os pasa.

La realidad es que vivir del turismo es vivir de vender tus recursos naturales y hasta de infraestructuras. No hay una buena forma de vida ni un progreso para un pueblo que vive del turismo, lo que hay es perder y perder, los salarios siempre decrecientes, la vivienda inasequible, la masificación, la gentrificación y, al final, la necesidad de marcharse del lugar en el que se ha nacido. Es completamente necio e inconsciente el pueblo que pretende vivir del turismo.

La mayor parte de las zonas turísticas de España se han ido degradando con el tiempo por la masificación: Salou, Torrevieja, La Manga, Torremolinos... Cuando ya se empieza a saturar todo, cuando ya se vive mal, lo bueno se marcha y lo malo se queda.

El ciclista de carretera tiene que tener una matrícula, un seguro y una licencia. La gente de otro país no tiene que venir aquí a hacer ciclismo. La autorización de las marchas ciclistas tiene que hacerse previo pago y por bastante dinero. Esto ya no es el turismo de playa, esto son hordas bárbaras que nos sacan de casa.

Enlace permanenteHoy, nueve días después del Liberation Day, voy a escribir el primer artículo netamente pesimista sobre el tema. La situación ahora mismo es digna de reflexión sosegada.

Resulta que comienza todo por el anuncio de unos aranceles distribuidos por países, que en el caso de China ascienden a un 35%, aunque hay muchos otros países con tasas mayores. Parece que el cálculo que se había hecho Trump era poner cuantos aranceles quisiera a los demás sin que los demás se los pusieran a él, y ante la contrapartida de China inicia una escalada hasta el 150% o más, bloqueando de facto el comercio con China. Al mismo tiempo, rebaja todos los otros aranceles hasta el 10% para iniciar negociaciones país por país, forzado muy probablemente por las caídas bursátiles y sobre todo las de los bonos.

¿Era esto lo que de verdad buscaba Trump? ¿Está consiguiendo lo que quiere? ¿El bloqueo total del comercio con China es algo del interés de EEUU? ¿Se cree alguien que los demás países no van a contrarrestar sus ataques?

Lamentablemente, pienso que no hay un plan, que las cosas se le van de las manos, que sus acciones sólo están guiadas por la chulería y el orgullo personal, sin tener en cuenta las consecuencias a largo plazo.

Ha publicado hoy la CNBC un estudio muy bueno sobre las casi nulas posibilidades de que Apple pueda fabricar iPhones en EEUU. Básicamente, lo que viene a decir es que no se trata de una cuestión de precio sino de que Apple no sabe fabricar los iPhone. Apple sólo sabe diseñarlos y pasar los archivos digitales a Foxconn para que los fabrique. Apple ya no sabe fabricar. Y, aunque consiguiese que Foxconn pusiese una fábrica en EEUU, hay muchas dudas de que se pudiese conseguir la mano de obra necesaria en un tiempo razonable, porque esa mano de obra debería ser formada durante años. Pero es que, aunque se consiguiese todo esto, habría que subir los precios del iPhone un 25%.

Son ya muchas las empresas estadounidenses que fabrican fuera que han declarado que no van a cambiar sus fábricas porque esto las haría meterse en deudas y el resultado final sería incierto, con riesgo incluso de que las regulaciones volviesen a cambiar en el sentido contrario a mitad del proceso.

"Arancel es la palabra más bonita del diccionario", "nos vamos a hacer ricos, nos vamos a forrar con los aranceles". Desde el Liberation Day, el dólar se ha caído más de un 5% frente al euro, el bono a 10 años ha pasado de un rendimiento del 3,99% al 4,56%, el S&P500 cotiza ahora casi un 7% por debajo. Todavía me parecen cifras leves para una situación en la que nadie sabe cómo se las van a arreglar las dos mayores potencias sin poder comerciar entre ellas. En EEUU, comenzará a haber escasez de productos básicos, de componentes para todas las industrias. China ha cortado incluso la exportación de tierras raras y minerales. Nadie sabe lo que va a ocurrir y hasta dónde llegará la inflación. ¿Alguien se cree que Trump ha hecho un estudio sobre el impacto de su medida? La improvisación es total. Si pasan los días y no hay solución, como no la ha habido en el tema de Ucrania, en EEUU empezarán a faltar cosas o a aparecer precios bastante absurdos en las tiendas.

Este tío va provocando, intimidando, encabronando, escalando, acusando a todos de todo, Europa es criminal por haberles vendido coches, China los estafa por tener precios baratos. Se pasan más de 50 años viviendo de emitir moneda sin respaldo, después de haberla impuesto militarmente a los demás, hasta que la moneda ya no da para más, y luego se quejan de que los demás les venden más cosas a ellos que al contrario. Podrían parar de emitir moneda y la que hay ponerla a su valor real en el mercado de divisas, así se arreglaría el déficit muy rápido.

No sé lo que hará la renta variable, pero soy pesimista. Pienso que van a salir cifras malas de inversión, empleo, consumo, inflación, la gente tiene más miedo que otra cosa. Después de ésta, empezará la invasión de Groenlandia, la anexión de Canadá, la toma de Panamá, su administración se parecerá a uno de esos chinos que tanto odia, manteniendo todos los platillos girando al mismo tiempo. No va a parar, es una detrás de otra, los otros lo enredan, lo torean como quieren, lo van cabreando, porque saben que sólo es un "bocón", que no tiene huevos de nada.

Yo apoyo la imposición de aranceles progresivos y proporcionados, como se ha hecho siempre. No se puede revertir una deslocalización de más de medio siglo en un día. Pero como ya no tiene ocho años, que gastó los primeros cuatro haciendo también el tonto, pues parece que tiene prisa. Pero las prisas no van a funcionar en esta situación, si no vuelve a comerciar con China lo va a pasar mal. Y si China comienza a vender sus bonos, lo va a pasar aún peor. Le van a meter hostias hasta en el pasaporte, no se lleva bien con nadie.

Enlace permanenteAnoche estuve viendo a Trump hablar de un déficit comercial de EEUU de 1,9 billones de dólares, de los cuales uno corresponde únicamente a China. Las cuentas que ha hecho, en las que supongo que habrá usado la fórmula contable de Atlantic City, incluyen recuperar todo ese dinero vía aranceles y aparte beneficiarse de la repatriación de las fábricas, es decir, que está contando lo mismo dos veces.

Voy a hacer como que tengo una gran credulidad y voy a dar por buenos los 1,9 billones de aumento de recaudación fiscal. Esto son unos $5.600 por persona al año. Si contamos sólo a los que presentan declaraciones de la renta, son casi $8.000 por persona. Teniendo en cuenta que el total de los contribuyentes de EEUU paga ahora mismo unos $15.000 de media al año al Tío Sam, parece un incremento de impuestos bastante notable. La idea de Trump parece ser que ese dinero lo pagarán los otros países, que no habrá ni incremento de precios ni de aranceles por el otro lado. Todo esto parece perfectamente creíble, ¿qué puede salir mal?

En Europa tenemos una larga experiencia con los impuestos al consumo. Yo recuerdo cuando el IVA no existía en España. Primero lo impusieron al 16%, luego lo subieron al 18%, y luego al 21%. ¿Han reducido las empresas sus márgenes de beneficio desde entonces? Obviamente, no. Los impuestos al consumo se repercuten siempre al consumidor, de manera inmediata o con algo de retraso.

Lo que realmente va a ocurrir es que desde el minuto uno va a comenzar un proceso de reconversión de las redes comerciales y la industria mundial. La parte de arancel que vayan a asumir las empresas productoras no la sabe nadie, pero se compensará casi totalmente por los otros aranceles que van a sufrir las empresas norteamericanas. La mayor parte del incremento de impuestos se cargará en el precio final, y ahí el consumidor norteamericano comenzará a comprar productos made in USA en la medida de lo posible, evitando el arancel pero creando puestos de trabajo. Conforme pasen los meses, veremos incrementos muy fuertes de producción en los EEUU, porque algunas empresas buscarán fábricas con sobrantes de capacidad para contratarles la producción, otras trasladarán sus fábricas muy rápido porque serán talleres con poca infraestructura, y otras tardarán año y medio o dos, pero al final llegarán.

¿Cuántos puestos de trabajo pueden crearse en EEUU por los aranceles?

Un cálculo muy grueso es considerar que todo el déficit comercial desaparece y el consumo no se retrae. Esos 1,9 billones de facturación, según el valor medio agregado por trabajador en el sector industrial en EEUU (unos $130.000), representarían 14,6 millones de empleos. La masa laboral de EEUU actualmente es de 165 millones, el 8% de ellos se consideran infraempleados.

Entonces, no es fácil responder a la pregunta de si los aranceles sirven más para subir los impuestos o para estimular el empleo. Lo que sí que tenemos claro es que el Trump Shock es cosa seria, no son cifras pequeñas. Mi opinión es que, a corto plazo, se notará más la subida de impuestos, y a largo plazo se irá notando el incremento del empleo.

¿Va a crear toda esa recaudación una recesión? Depende del uso que se haga de ese impuesto. Si se destina a las reservas de oro, entonces sí, el consumo se retrae. Si se destina a pensiones o seguros de salud para pobres, entonces no, porque esos sobrantes de renta producen facturación por el otro lado. Las afirmaciones de Peter Navarro, uno de los asesores suyos, se refieren a destinar una parte a la reducción del déficit y otra parte a las rebajas de otros impuestos. Esos impuestos serían, sin duda, el de sociedades y el de la renta, no impuestos al consumo, porque casi no tienen. Esto no suele dar un gran rendimiento en cuanto a consumo, porque ese dinero suele acumularse en pocas manos y acaba normalmente en la bolsa.

Por tanto, con todos estos razonamientos, tengo que matizar levemente mi afirmación del 30 de marzo cuando dije que el efecto final será positivo. No lo será. El efecto final será un mejor equilibrio de las cuentas públicas, pero Trump lo que está haciendo es subir la recaudación y reducir el gasto, y esto va a frenar la economía. Contra esto, la idea de Trump es bajar tipos, lo que aumentaría el endeudamiento privado. Alguna afirmación en ese sentido ha hecho, diciendo que quiere convertir la deuda pública en deuda privada. Y también fundir el dólar, ¿para qué nos vamos a engañar? Habrá estanflación, sin duda alguna. Las bolsas no tendrán por qué ir muy mal, pero tampoco podrán hacer milagros.